確定拠出年金、日本版401kと呼ばれる制度を聞いたことがある方は多いと思います。確定拠出年金とは自分で資産運用して、その運用成果によって将来受け取れる年金の受給額が変動する年金制度です。利用の仕方によっては多くのメリットを享受することができます。今回は確定拠出年金とはどのような制度なのか、どのように利用すればいいのか、どのように資産運用すればお得なのか、初心者向けに解説していきたいと思います。

Contents

確定拠出年金とは自分で運用する年金

年金制度の三階部分

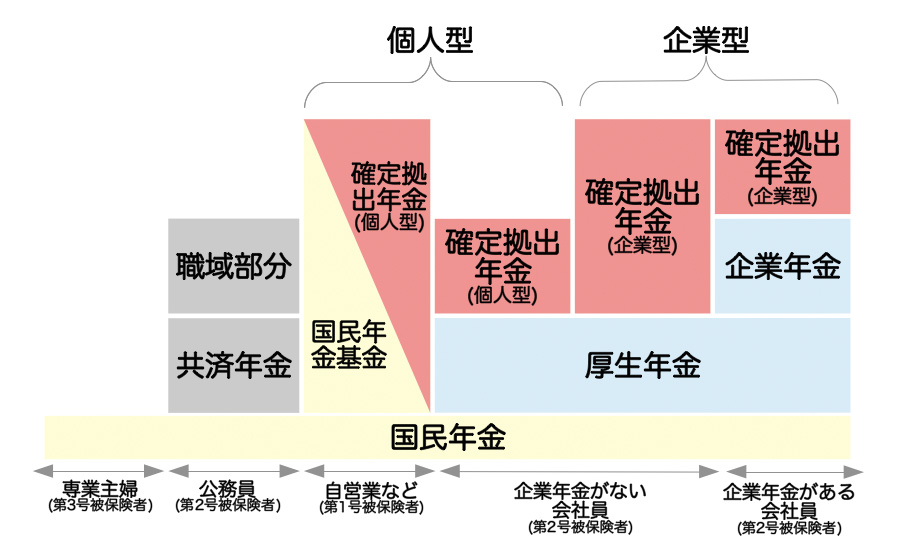

日本の公的年金制度は二階建ての構造になっています。会社員の場合は、一階部分に国民年金があり、二階部分に厚生年金があります。そして会社によっては、この上に三階部分として、企業年金という制度があります。国民年金と厚生年金は政府が運用している年金ですが、企業年金は雇用されている企業によって運用されている年金制度です。

従来の企業年金は「確定給付型」というタイプになっていました。これは給与の一部が積み立てられ、会社によって運用され、決まった額が老後年金として支給されるという制度です。これに対して2001年からはじまったのが、確定拠出年金制度です。確定拠出年金は積み立てたお金を自分で運用することができる制度です。

公的年金制度では少子高齢化や財政赤字の累積によって、給付額が引き下げられると言われているのはご存知だと思います。そこでこのような、自由度の高い自己責任型の年金制度が推進されるようになりました。

誰が利用できるの?

以上の説明は、「企業型」の確定拠出年金です。確定拠出年金には、この他に「個人型」があります。会社員などの方は企業型、自営業などの方は個人型に加入します。会社員でも会社に企業年金がない場合は、個人型に加入することができます。確定拠出年金を利用できる人を整理すると、以下のようになります。

- 自営業、フリーランスなどの個人事業主(個人型)

- 雇用されている会社に企業年金がない(個人型)

- 雇用されている会社が企業型の確定拠出年金制度を導入している(企業型)

個人事業主として働いている人ならば、公的年金は国民年金にしか加入していません。そのため将来の年金の受給額は少なくなってしまいます。また、会社員ならば厚生年金がありますが、企業年金のない会社員は、ある会社員に比べるとやはり年金額は少なくなってしまいます。これらの人は確定拠出年金を利用して年金額を自分で運用することができます。

確定拠出年金のメリット

確定拠出年金の一番のメリットは、自分の裁量で運用できるため、うまく運用すれば受給できる年金額を増大させることができるという点です。現在の現役世代、特に20代、30代の若い世代は、納めた年金額よりも受給できる年金額の方が少なくなる可能性があると指摘されています。しかし老後必要になる生活資金は6000万円とも1億円とも言われており、公的年金でカバーできない部分を自分でなんとかしなければなりません。

そこの老後資金準備の一つの手段として、確定拠出年金の利用があります。通常ならば貯蓄するところですが、ただ銀行で預金しても、毎年の利息は0.02%などの少額です。しかしもしもうまく資産運用できれば、年率5%〜10%程度ずつ資産を増やすことも可能です。具体的にシュミレーションしてみましょう。

- 30歳、男性

- 毎月の積立額:3万円

- 運用期間:30年(60歳まで)

- 平均利回り7%

上記の条件で計算すると、30年後には約3660万円の資産を形成することができます。仮に利率0.02%の銀行預金だと約1083万円にしかなりません。2000万円以上も差がつくのです。これに公的年金で受給できる年金をプラスすれば、老後の生活資金としては充分の準備をすることができます。通常の資産運用とちがって、確定拠出年金を利用すると税金の面でもメリットがありますので、資産形成として非常に優れているのです。

資産運用ってどうするの

まずはライフプランの作成

資産運用は、まずはライフプランの決定からはじめます。ライフプランとは、自分と家族のこれからの人生について、どのようなライフイベント(結婚、出産、子どもの進学、転職、マイホーム購入など)があるか、それらにどのくらいお金がかかるか、現在の収入、将来の収入はどのくらいか、などを計画するものです。

同じくらいの収入であっても、ライフプランは人によって大きく異なります。プランがちがえば、資産運用においてどのくらいの資産を運用することができるのか、どのくらいのリスクを許容できるのか、どのような運用方法をとるべきかなどが変わってきます。資産運用には、まずはライフプランの作成が大前提です。

自分の投資スタンスの決定

ライフプランを作成したら、自分がどのような投資スタンスをとるのかを検討します。

投資スタンスとは「ローリスク運用」「ミドルリスク運用」「ハイリスク運用」の3つに大まかに分けられます。家族がいて今後の出費も多いという人は、ローリスクで安定的に運用するべきです。家族がいるが収入が多い・貯蓄が多いという人や、収入がそこまで多いわけではないが独身であるという人は、ミドルリスクである程度リスクをとることができるでしょう。また、収入がかなりあってお金を持て余している、すでに資産運用の経験が長く、知識も経験もあるという人はハイリスクでの運用も可能です。

リスクの高さは、成功したときにリターンとして返ってきますので、どこまでのリスクをとってリターンを得るか、は自分でしっかり決めておく必要があります。資産運用の初心者は、まずはローリスクがからはじめて、経験を積む中でミドルリスクへと進めていくといいでしょう。

ポートフォリオを作成して運用を実践していく

最後に投資スタンスに合わせて「ポートフォリオ」を作成し、実際に運用していくことになります。ポートフォリオとは、どのような投資対象にどのくらいの資産を投資するかを表したものです。ローリスクで運用する人ならば、国内投資信託やJ-REITを中心とした運用、ミドルリスク派ならば、一部を国内株や海外債券での運用にする、ハイリスク派ならば、国内・海外株を中心にした運用を行なっていくことなどが考えられます。具体的な資産運用の方法については、また別の機会にご紹介しましょう。