Contents

財務諸表の読み方はビジネスマンに必須のスキル!

「英語」「IT」「会計」はビジネスマンに必須のスキル、ビジネスマンの読み書きそろばんだと言われています。

特にビジネスをやる上で、会社のお金の流れを把握することはとても大事なことです。

会計知識の有無が、出世のスピードや独立したときの成功するかどうかに大きく影響してくると言っても過言ではないでしょう。

ですがひとくちに「会計の知識」と言っても、何を勉強すれば分からない!という方は多いのではないでしょうか。

そんな方も難しく考える必要はありません。

会計や財務の専門家になるわけでなければ、「財務諸表」の読み方さえ分かれば充分だからです。

- 貸借対照表

- 損益計算書

- キャッシュフロー計算書

の3つのことを言います。

会社のお金の流れは大きく- お金の調達

- 集めたお金の投資

- 利益を出す

という3つに分けられます。

これらを数字で見えるようにして管理するのが、3つの財務諸表です。

今回から3回に分けて「貸借対照表」「損益計算書」「キャッシュフロー計算書」の読み方講座を行ないます。

第一回目である今回は「貸借対照表編」です。

貸借対照表ってなに?

まず貸借対照表とは会社がどのようにお金を調達し、どのような形で使ってきたかを表したものになります。

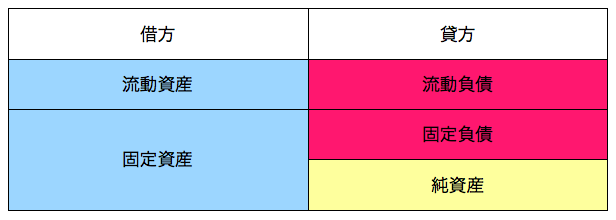

貸借対照表では、左側にどのように使ったかを表す「借方」、右側にそのお金をどのように調達したかを表す「貸方」があります。

別のいい方をすれば左側が資産の部、右側が総資本の部となります。

下記の図を見てください。

左側の青い部分が「どのようにお金を使ったか」

右側の赤い部分が「返済の必要のあるお金」

黄色い部分が「返済の必要のないお金」

を表します。

簡単に用語の説明をしましょう。

「流動資産」

株券や売掛金など、一年以内に現金化することのできる資産

「固定資産」

工場設備や会社の備品など、すぐには現金化できない長期にわたって保有する資産

「流動負債」

銀行からの借金や買掛金など、一年以内に返済の必要がある負債

「固定負債」

社債など一年以上返済しなくていい負債

「純資産」

これまでの会社の利益や株の発行で投資家から集めたお金などの、返済の必要のないもの

貸借対照表を読む上での大原則とは

貸借対照表には2つの大原則があります。

それは

「左側の合計金額と右側の合計金額は必ず一致する」

ということと

「読むときは右側から」

ということです。

なぜ右側から読むのかというと、お金の流れは必ず調達→使うとなるからです。

調達しなければ使うこともできませんよね。

どう調達し、それをどう使ったか、それを把握するのが貸借対照表ですので、この2つの原則が非常に大事なのです。

具体例で見てみましょう。

Aさんはサラリーマンをやめて自分の会社を設立しました。

このときサラリーマン時代に稼いだお金500万円を資本金とし、また事業を行うために政策金融公庫から3年で返済する500万円を借り入れました。

これは共に「お金の調達」ですので、貸借対照表の右側に入ります。

Aさんが稼いだお金は資本金として純資産に計上され、銀行から借りたお金は固定負債に計上されます。

この時点で資産は1000万円あります。

Aさんはカバン販売事業を行なうため、1年目は店舗の整備に300万円、カバンの製造に500万円使いました。

これは「お金の使用」ですので、表の左側に入ります。

店舗の整備はすぐには現金化できない資産となり固定資産に、カバンはすぐに販売できるため流動資産に計上されます。

残りの200万円は現預金としてこれも流動資産に計上されます。

1年目の借方と貸方が共に1000万円と一致しているのが分かると思います。

一年目カバンが売れて利益が出ると、それは純資産のところに計上されます。

右側は「どうお金を調達したか」を表すと書きましたが、事業によってお金を稼ぐのも一種の「調達」ですので、右側に書かれるのです。

自己資本利益率って?

貸借対照表が読めるようになると「自己資本比率」が分かるようになります。

自己資本比率とは総資本のうちどれだけが自己資本になっているかを表すものです。

先ほども説明しましたが、総資本とは「純資産+負債」で、自己資本とは純資産の部分のことです。

このうち純資産の比率が大きければ健全な会社であり、負債の比率が大きければ危ない会社と判断されます。

以下の式で計算されます。

自己資本比率=自己資本÷総資本

一般的には40%以上が健全な企業であり、通常は20%程度から40%くらいになります。

一桁になると借入が大きすぎると言われます。

自分の会社がどのくらいか、取引先の会社はどのくらいか、自分で計算してみると勉強になりますね。

財務諸表はすべてつながっている

今回は貸借対照表の読み方の基本を解説しましたが、貸借対照表とは「お金の調達と使用」という、会社のお金の流れを一面から切り取ったものでしかありません。

貸借対照表と共に「損益計算書」「キャッシュフロー計算書」を見なければ、会社全体のお金の流れを把握することはできません。

次回は「損益計算書」の読み方を解説しますのでご期待ください。